Jak moc (ne)akční bude Mario Draghi

Dnes zasedá Evropská centrální banka. Byť se nečeká, že by guvernér Mario Draghi oznámil jakékoliv klíčové změny, ať už v případě programu QE či sazeb, investoři by měli věnovat zvýšenou pozornost několika detailům.

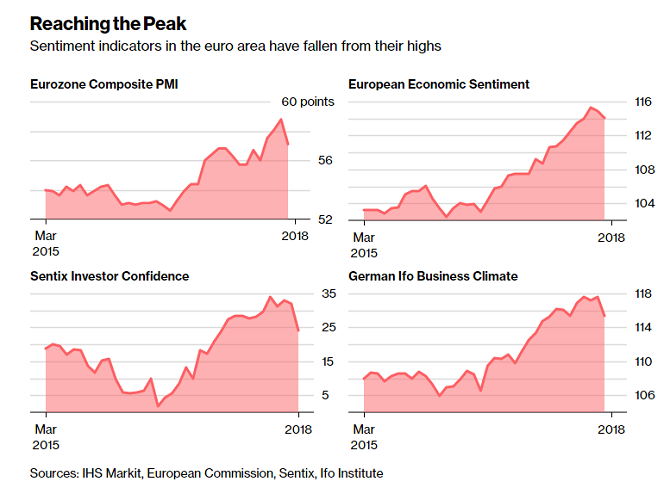

Nejprve se řekněme, z čeho bude ECB zhruba vycházet. Ekonomika eurozóny rostla v posledním čtvrtletí 2017 tempem 2,7 % meziročně, za celý minulý rok tak dosáhla nejrychlejší expanze za posledních deset let (2,3 %). Předstihové indikátory sice sestoupily ze svých několikaletých maxim, avšak nadále si drží poměrně vysoké hodnoty (viz graf níže). Evropská inflace pak v únoru meziročně zpomalila, na druhou stranu, její jádrové vyjádření, které je pro centrální banku klíčové, zůstává na 1,2 %.

Vedle toho stojí další proměnné. Zmínit můžeme vývoj kurzu eura, které, zaměříme-li se na nominální efektivní kurz ECB, který poměřuje euro oproti koši měn hlavních obchodních partnerů eurozóny, od posledního zasedání mírně zpevnilo mírně (viz graf níže, aktuálně na 100,3 b., zatímco letošní průměr dosahuje 99,5 b., průměr od srpna 2017 pak zhruba 99,0 b). Dále tu máme geopolitické události jako například výsledek italských voleb, který sice vyzněl v negativním duchu, trhy se však záhy oklepaly. Pozitivem je naopak vznik velké německé koalice sociálních demokratů a unie CUD/CSU. Čistě negativně pak vyznívá hrozba vypuknutí obchodní války z důvodu Trumpových cel.

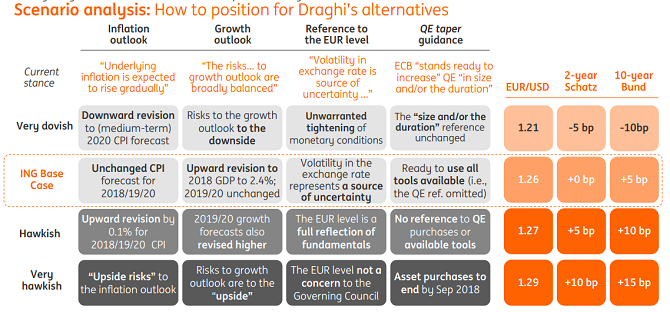

To je zevrubný výčet fundamentů, se kterými Draghi a spol. aktuálně pracují. Někteří ekonomové věří (např. banka ING), že by ECB mohla v rámci své nové prognózy zlepšit výhled letošního vývoje evropské ekonomiky, očekávaný odhad inflace by naopak vzhledem k vývoji eura a ropy měl zůstat nezměněn. Ti méně pozitivní zase sází na ponechání prognózy beze změn. Tou hlavní otázkou ale je, v jakém duchu se ponese rétorika centrální banky.

V tomto směru se můžeme odrazit od zápisu z posledního zasedání ECB. Z tzv. Minutes jsme si mohli odnést to, že Rada guvernérů zůstává rozdělena na dva tábory, kde se jeden hlásí k ostřejší rétorice, zatímco ten druhý se kloní k ponechání aktuálního holubičího sentimentu. V dokumentu každopádně zůstala pasáž o tom, že by k možným rétorickým změnám mohlo dojít „brzy“ v roce 2018.

A právě o tom investoři aktuálně spekulují. Především jde o pasáž o programu kvantitativního uvolňování, která zní: „Pokud se výhled stane méně příznivým nebo pokud finanční podmínky přestanou být v souladu s dalším pokrokem směrem k udržitelné korekci vývoje inflace, je Rada guvernérů připravena rozšířit program nákupu aktiv co do objemu nebo délky trvání.“

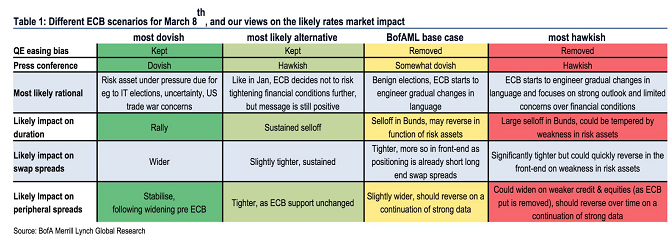

Zastáncem rétorických změn je například Bank of America Merrill Lynch, která ve svém základním scénáři sází na vypuštění výše citované fráze. Tento jestřábí signál by však měl být následně vyvážen holubičím tónem Maria Draghiho během tiskové konference.

Podobně to ve svém výhledu vidí i banka ING, dle které by ECB měla citovanou pasáž nahradit frází o tom, že je „připravena využít všechny dostupné nástroje“. V to samé, tedy ve změnu rétoriky této oblasti, pak věří i třetina z 56 ekonomů dotazovaných agenturou Reuters.

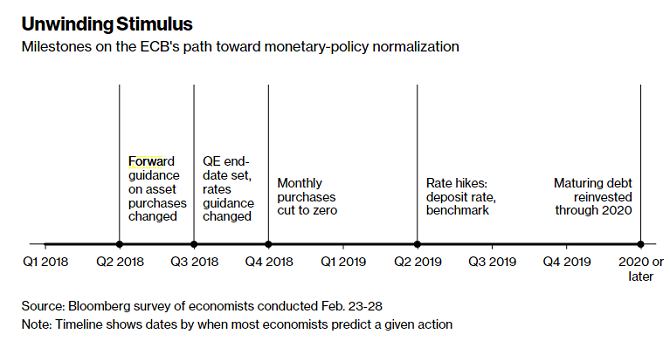

O něco umírněněji vyznívá šetření agentury Bloomberg, které se změnou rétoriky počítá až během druhého čtvrtletí letošního roku. Draghi a spol. tak dle tohoto očekávání nemají v podstatě kam spěchat.

My se přikláníme spíše k umírněnějšímu táboru. ECB podle nás prozatím nezmění svou rétoriku, už jen proto, že má za sebou zkušenost ze začátku roku, kdy pouhé náznaky zvažování změny stylu vyjadřování přinesly poměrně citlivou reakci trhů, především eura. Draghi a spol. si tak raději posečkají nejen na další data, která případně potvrdí znění prognózy (jmenovat lze robustní a udržitelný vývoj inflace či viditelnější vzestup mezd), stejně tak budou mít více jasno i v otázce geopolitických rizik, včetně ochranářské politiky Spojených států ve vztahu k Evropě. To vše, aby si Rada guvernérů, k radosti tábora holubic, co nejlépe připravila půdu pro pozvolný proces návratu měnové politiky do normálu, aniž by muselo dojít k jakkoliv výrazným výkyvům trhů.

Každopádně, srovnat tyto odhady bude možné dnes ve 13:45, kdy bude zveřejněno rozhodnutí ECB o sazbách a programu QE. Poté, ve 14:30, bude následovat tisková konference guvernéra Draghiho.

Co se týče úterý, eurodolar se po většinu dne obchodoval v pásmu 1,2405 až 1,2435 EURUSD, v závěru se ale americké měně podařilo krátce zpevnit zpět pod hranici 1,240 za euro. Trhy v ranních hodinách zasáhla zpráva o rezignaci ekonomického poradce Bílého domu Garyho Cohna, avšak během dne nervozita kolem této události, a vůbec kolem hrozby obchodní války (Bílý dům naznačil, že by od cel mohla být osvobozena Kanada a Mexiko), částečně vyprchala, alespoň z pohledu EURUSD a evropských akcií. Naopak ty americké poprvé v tomto týdnu klesly, vyjma technologického indexu Nasdaq.

Z dat jsme se dočkali již zmíněného HDP eurozóny, které vykázalo v souladu s očekáváním tempo 2,7 % meziročně a 0,6 % mezikvartálně. V USA pak byl zveřejněn Národní report zaměstnanosti agentury ADP (v únoru vytvořeno 235 tis. nových pracovních míst, oček. 200 tis.) a Béžová kniha Fedu. V té zaznělo, že americká ekonomika expanduje mírným tempem a že trh práce zůstává napjatý – v mnoha distriktech byl pozorován akcelerující růst mezd, stejně tak i nedostatek kvalifikovaných pracovníků – s čímž souvisí i široce rozprostřené mírné tempo inflace.

Dnes nás vedle zasedání ECB nečekají žádné klíčové fundamenty. Aktuálně se euro vůči dolaru obchoduje na 1,239 EURUSD. Během dnešního dne by se jeho kurz měl pohybovat v rozmezí 1,237-1,253 EURUSD.*

Koruna během včerejšího dne oslabovala jak vůči euru, tak i dolaru. Domácí měnu i nadále „tíží“ nedostatek dostatečně silných kurzotvorných dat. Dnes bude sice zveřejněna míra nezaměstnanosti za únor, kde očekáváme pokles z 3,9 % na 3,8 %, její vliv na kurz by ale neměl být nikterak výrazný.

Pokud se však zaměříme na sentiment trhu, analytici věří v další zisky. Poslední šetření agentury Reuters ukázalo, že by koruna měla během příštích dvanácti měsíců zpevnit o 2,3 % až na hodnotu 24,85 za euro. Hlavním argumentem této predikce je další zvyšování sazeb České národní banky.

Ještě pozitivnější výhled reportuje agentura Bloomberg, která na základě šetření mezi analytiky pracuje se zpevněním mediánu kurzu koruny na 25,20 za euro ve druhém čtvrtletí, následně na 25,00 EURCZK a 24,90 EURCZK během dalších dvou. Během 1Q 2019 bychom se měli dostat až na 24,50 koruny za euro.

Aktuálně se koruna obchoduje na 25,41 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,39 až 25,44 EURCZK, ve dvojici s dolarem pak od 20,37 až 20,57 USDCZK.*

*Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Autor: Jan Berka

Zdroj: Roklen24

Čtěte také:

Jimmyho týdenní Forex výhled 5.3.-9.3.2018

Intermarket analýza: Na libře se tvoří dvojité dno

Pivot point - reverse strategie